Impuesto al plástico de un solo uso utilizados para envasar embalar o empacar bienes Concepto 728 DIAN

CONCEPTO Nº 0728 [006427] 30-05-202 DIAN

Dirección de Gestión Jurídica

100202208-0728

Bogotá, D.C.

Ref.: Análisis sobre la solicitud de reconsideraciones del Concepto General con radicado No. 100208192- interno 91 y radicado virtual No. 000I2023000641 en materia del impuesto nacional sobre productos plásticos de un solo uso utilizados para envasar, embalar o empacar bienes.

Descriptores: | Sujeto pasivo y responsables |

Fuentes formales: | 51 de la Ley 2277 de 2022 |

Cordial saludo:

De conformidad con el artículo 55 del Decreto 1742 de 2020, este Despacho está facultado para absolver las peticiones de reconsideración de conceptos expedidos por la Subdirección de Normativa y Doctrina, en materia tributaria, aduanera o de fiscalización cambiaria, en lo de competencia de la Entidad.

Se solicitó la reconsideración del Concepto General en relación con el impuesto nacional sobre productos plásticos de un solo uso utilizados para envasar, embalar o empacar bienes (en adelante el «Impuesto»), en los siguientes sentidos:

«Se revoque, rectifique o aclare el concepto general No. 100208192-91 sobre el impuesto nacional sobre productos plásticos de un solo uso utilizados para envasar, embalar o empacar bienes del 20 de enero de 2023, en el cual se señala (sin tener en cuenta la definición propia que trae la Ley de lo que se entiende por importador o productor de plásticos de un solo uso): (i) que el sujeto pasivo y responsable de este impuesto es el “productor o importador del plástico de un solo uso”, entendiendo a este como quien fabrica o importa el plástico de un solo uso (uso general de las palabras) y (ii) que el comprador del plástico de un solo uso para embalar, empacar o envasar un producto no es sujeto pasivo y responsable del impuesto.»

«Aclarar cómo debe acompasarse el entendimiento que del sujeto pasivo la DIAN fijó en el Concepto General Unificado nro. 20223000641 del 20 de enero de 2023 con la definición de los sujetos pasivos suministrada por la Ley.»

«Se reconsidere y se aclare el concepto General sobre impuesto nacional sobre plásticos de un solo uso 100208192-91 del 20 de enero del 2023 en lo referente a la determinación de la sujeción pasiva del impuesto.»

Ahora bien, el Concepto General con radicado No. 100208192- interno 91 del 20 de enero de 2023 de la Subdirección de Normativa y Doctrina sostuvo en el numeral 6 que el sujeto pasivo y responsable del Impuesto, es quien actúa como importador o productor del «producto plástico de un solo uso utilizado para envasar, embalar o empacar bienes», ejemplificándolo de la siguiente manera:

«6. “Algunos plásticos de un solo uso que se producen en Colombia están, a su vez, empacados en plásticos de un uso […] Se requiere precisar el sujeto pasivo del impuesto en estos eventos o un mecanismo de retención en la fuente.” (énfasis propio)

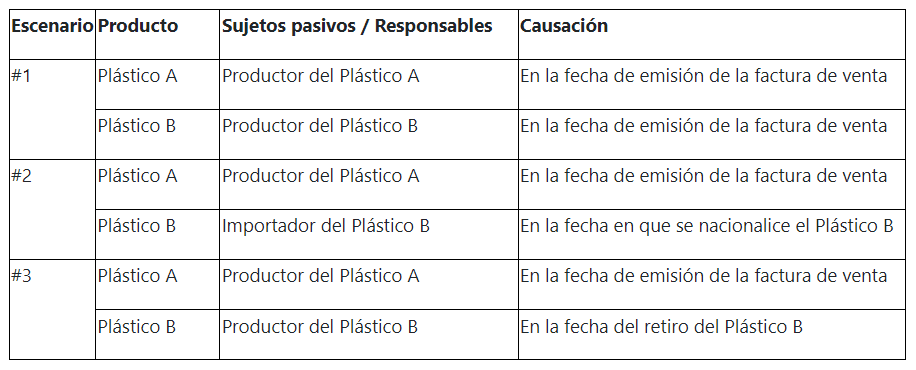

Se ponen de presente -de forma ilustrativa- los siguientes escenarios en los que un producto plástico de un solo uso utilizado para envasar, embalar o empacar bienes (en adelante, “Plástico A”) es, a su vez, envasado, embalado o empacado en otro plástico de un solo uso (en adelante, “Plástico B”):

- Escenario #1: El productor del Plástico A compra el Plástico B a otro productor nacional para envasar, embalar o empacar el Plástico A para su venta.

- Escenario #2: El productor del Plástico A importa el Plástico B para envasar, embalar o empacar el Plástico A para su venta.

- Escenario #3: El productor del Plástico A también produce el Plástico B y retira este para envasar, embalar o empacar el Plástico A para su venta.

Como se verá a continuación, los sujetos pasivos y responsables y el momento de causación del Impuesto cambian en relación con los productos, dependiendo de cada escenario:

Ahora bien, en la medida que se trata de un impuesto monofásico de primera etapa, el cálculo de la base gravable del Impuesto que recae sobre el Plástico A no incluye el peso en gramos del Plástico B, el cual -de hecho- debió haber sido objeto del gravamen previamente, tal y como se evidenció anteriormente.»

Sobre el particular, considera este Despacho que la definición de «Productor y/o importador de productos plásticos de un solo uso» del artículo 50 de la Ley 2277 de 2022 no es aplicable dentro de los elementos esenciales del impuesto nacional sobre productos plásticos de un solo uso utilizados para envasar, embalar o empacar bienes (en adelante, el «Impuesto»), regulados en los artículos 51 y 52 de la Ley 2277 de 2022 por las siguientes razones: (i) el legislador no utilizó el término «Productor y/o importador de productos plásticos de un solo uso» dentro de los elementos esenciales del Impuesto; (ii) utilizar la definición de «Productor y/o importador de productos plásticos de un solo uso» es incompatible con el hecho generador del Impuesto consistente en la venta del producto plástico de un solo uso para envasar, embalar o empacar bines, por lo que aplicarla haría ineficaz el mismo; (iii) el productor o importador de empaques, embalajes o envases plásticos es quien está llamado a liquidar y pagar el Impuesto; (iv) el Ministerio de Hacienda y Crédito Público realizó los cálculos del recaudo esperado del Impuesto, teniendo en cuenta que el producto gravado es el envase, embalaje o empaque plástico de un solo uso y que el sujeto pasivo y responsable es quien produce o importa dicho envase, empaque o embalaje plástico de un solo uso.

A continuación, se desarrolla cada uno de los argumentos:

i. No utilización del término «Productor y/o importador de productos plásticos de un solo uso» por el legislador, dentro de los elementos esenciales del Impuesto en el artículo 51 de la Ley 2277 de 2022

En virtud del artículo 338 de la Constitución Política, los elementos esenciales de los tributos tienen reserva de ley. Es decir, por regla general, la ley -en sentido material- «debe fijar, directamente, los sujetos activos y pasivos, los hechos y las bases gravables, y las tarifas de los impuestos». Para el caso del Impuesto en cuestión, la ley establece los elementos esenciales en el artículo 51 de la Ley 2277 de 2022. Particularmente define el sujeto pasivo y responsable así: «El sujeto pasivo y responsable del impuesto es el productor o importador, según corresponda.»

Nótese que el legislador definió dos sujetos pasivos -que a su vez son responsables- del Impuesto así: (i) productor; o (ii) importador. En ningún momento el legislador utilizó el término definido en el artículo 50 de la Ley 2277 de 2022. Es decir, en ningún momento el legislador al definir los elementos esenciales del Impuesto en el artículo 51 de la Ley 2277 de 2022 el legislador utilizó la expresión «Productor y/o importador de productos plásticos de un solo uso». Y, vale la pena hacer énfasis, los términos «productor» o «importador», no son equivalentes a «productor y/o importador de productos plásticos de un solo uso» que es la expresión definida en el artículo 50. Así, en vista de que el legislador no empleó el término que expresamente definió, no es posible aplicarlo a la luz del artículo 51 de la Ley 2277 de 2022 en concordancia con la regla de interpretación del artículo 28 del Código Civil.

Por lo tanto, es el propio legislador el que en el artículo 51 de la Ley 2277 de 2022 ignora el término «Productor y/o importador de productos plásticos de un solo uso» que previamente definió en el artículo 50 de la misma Ley. Así, corresponde al intérprete cargar de sentido la expresión productor o importador haciendo uso de las reglas de interpretación previstas en ellos artículos 27 a 32 del Código Civil.

ii. Utilizar la definición de «Productor y/o importador de productos plásticos de un solo uso» es incompatible con el hecho generador del Impuesto consistente en la venta del producto plástico de un solo uso para envasar, embalar o empacar bienes, lo que haría ineficaz el mismo

Si se utiliza la definición del artículo 50 de la Ley 2277 de 2022 para interpretar1 lo que se entiende por productor e importador, de cara al sujeto pasivo, no se generaría el Impuesto. La definición del artículo 50 reza:

«Productor y/o importador de productos plásticos de un solo uso: persona natural o jurídica que, con independencia de la técnica de venta utilizada, incluidas las ventas a distancia o por medios electrónicos, cumpla eón alguna de las siguientes características:

1. Fabrique, ensamble o re manufacture bienes para su comercialización en el territorio colombiano, que estén contenidos en envases, embalajes o empaques. de plástico de un solo uso.

2. Importe bienes para su comercialización en el territorio colombiano, que estén contenidos en envases, embalajes o empaques de plástico de un solo uso.» (énfasis propio).

Por su parte, como se expresó en el Concepto General del Impuesto, el hecho generador es la venta, retiro para consumo propio o importación para consumo propio de «productos plásticos de un solo uso utilizados para envasar, embalar o empacar bienes».

Como se evidencia, hay una contradicción en cuanto a productos y productores gravados entre la definición del artículo 50 y el hecho generador del artículo 51 de la Ley 2277 de 2022. Por una parte, la definición se refiere a productos contenidos en envases, empaques o embalajes plásticos y por otra, el hecho generador -al igual que el título del Impuesto cuya expresión se repite siete (7) veces en el texto- se refiere a productos plásticos para envasar, embalar o empacar.

Así las cosas, en gracia de discusión, si se utilizara la definición del artículo 50 de la Ley 2277 de 2022 para interpretar el sujeto pasivo, en este nunca se verificaría el hecho generador del impuesto. En efecto, se llegaría a la siguiente contradicción: el productor o importador de un producto contenido en un envase, empaque o embalaje plástico de un solo uso nunca vendería o importaría un producto plástico de un solo uso para envasar, embalar o empacar bienes.

Por lo tanto, utilizar la definición precitada del artículo 50 para interpretar el sujeto pasivo y responsable del impuesto, torna ineficaz el Impuesto. Lo anterior, llevaría a la no generación del tributo por lo que se negaría la voluntad del legislador plasmada en la exposición de motivos que derivó en la Ley 2277 de 2022. En el Concepto General cuya revocatoria se estudia se expuso retomando la exposición de motivos:

«[…] con el objetivo de seguir corrigiendo las externalidades ambientales negativas, se identificó una oportunidad de mejora en la reglamentación de los plásticos de un solo uso.

[…]

[…] el impuesto a plásticos de un solo uso resulta ser una alternativa fiscal para Colombia que permite mitigar el impacto ambiental que genera para el medio ambiente y la sociedad, propendiendo por alternativas más duraderas y/o sostenibles, generando incentivos para la innovación y el reciclaje, ayudando a cumplir metas de economía circular establecidas por el Ministerio de Ambiente y Desarrollo Sostenible y contribuyendo al cumplimiento de los Objetivos de Desarrollo Sostenible (ODS 12, ODS 13 y ODS 14).

[…]

[…] la aplicación de un impuesto a estos productos estaría en concordancia con las disposiciones aprobadas por el Congreso en la medida que elevar el precio de estos productos genera incentivos a la sustitución de su uso por parte de productores y consumidores. Adicionalmente, un impuesto a plásticos de un solo uso permite una compensación parcial de la externalidad negativa generada por estos productos mientras se completa el período de transición hacía la prohibición del uso de plásticos de un solo uso.» (énfasis propio) (cfr. Gaceta del Congreso No. 917 del 12 de agosto de 2022)

En el extracto, se evidencia que el objetivo del Impuesto es gravar a los envases, empaques y embalajes plásticos y aquellos que los producen o importan. Por lo tanto, mal haría la Unidad Administrativa Especial Dirección de Impuestos y Aduanas Nacionales -DIAN al interpretar como sujeto pasivo del Impuesto a la luz de un término que no utilizó el legislador dentro de los elementos esenciales del tributo y que tornaría ineficaz la aplicación de este.

Sumado a lo anterior, no se puede perder de vista que, de conformidad con los artículos 1° y 2° del Estatuto Tributario: (i) “La obligación tributaria sustancial se origina al realizarse el presupuesto o los presupuestos previstos en la ley como generadores del impuesto y ella tiene por objeto el pago del tributo” (negrilla fuera de texto), y (ii) “Son contribuyentes o responsables directos del pago del tributo los sujetos respecto de quienes se realiza el hecho generador de la obligación sustancial”. En la misma línea el artículo 792 del Estatuto Tributario al referirse a los Sujetos Pasivos establece: “Son contribuyentes o responsables directos del pago del tributo los sujetos respecto de quienes se realiza el hecho generador de la obligación tributaria sustancial.” (Énfasis propio).

Lo anterior exige concluir y reiterar que, para efectos del impuesto nacional sobre productos plásticos de un solo uso utilizados para envasar, embalar o empacar bienes, el sujeto pasivo es quien realice el hecho generador establecido en el artículo 51 ibidem, el cual se refiere al productor y/o importador que venda, retire o importe para consumo propio productos plásticos de un solo uso utilizados para envasar, embalar o empacar bienes. En última instancia, el sujeto pasivo es el productor o importador que realice el hecho generador del tributo.

iii. El productor o importador de empaques, embalajes o envases plásticos es quien está llamado a liquidar y pagar el Impuesto

Más aún, el Impuesto está diseñado con una base gravable y tarifa específica en función del peso en gramos del envase, embalaje o empaque de plástico de un solo uso. En palabras de los incisos 5 y 6 del artículo 51 de la Ley 2277 de 2022:

«La base gravable del impuesto es el peso en gramos del envase, embalaje o empaque de plástico de un solo uso.

La tarifa del impuesto es de cero coma cero cero cero cero cinco (0, 00005) UVT por cada un (1) gramo del envase, embalaje o empaque.»

Así, es el productor o importar del empaque, embalaje o envase plástico de un solo uso es quien dispone de la mejor información para liquidar y pagar el Impuesto, en la medida en que sabe con exactitud su peso. De esta manera, puede liquidar y pagar el Impuesto con precisión a la par de armonizar la eventual fiscalización de este, pues ocurre en la primera etapa de la cadena de producción. Es decir, al ser el Impuesto uno monofásico de primera etapa, grava al primer sujeto que realice el hecho generador tienen contacto con el producto gravado en el territorio nacional -i.e. a los productores o importadores de empaques, envases o embalajes plásticos-.

Lo anterior también explica por qué este impuesto no tiene excepciones en relación con pequeños comercializadores de productos empacados. Al gravar los productos en la primera etapa de la producción, no es necesario hacer incurrir a múltiples comercializadores con costos transaccionales de cumplimiento del impuesto.

iv. El Ministerio de Hacienda y Crédito Público realizó los cálculos del recaudo esperado del Impuesto, teniendo en cuenta que el producto gravado es el envase, embalaje o empaque plástico de un solo uso y que el sujeto pasivo y responsable es quien produce o importa dicho envase, empaque o embalaje plástico de un solo uso

En la exposición de motivos del proyecto que se convirtió en la Ley 2277 de 2022, el Gobierno nacional calculó que los impuestos saludables y ambientales -en el que se incluye el Impuesto en cuestión- contribuirían a un recaudo aproximado del (0,18% del PIB). Posteriormente, en respuesta a un derecho de petición interpuesto durante el trámite legislativo, realizaron los cálculos exclusivamente para el Impuesto que grava los empaques, envases y embalajes plásticos. En la elaboración del Concepto General del Impuesto en cuestión, se preguntó al Ministerio de Hacienda y Crédito Público por la intención del Impuesto y los cálculos que hicieron sobre el recaudo esperado del mismo para dilucidar el sujeto pasivo y responsable de este.

En respuesta de ello, el Ministerio de Hacienda y Crédito Público explicó que el cálculo de la producción nacional lo hicieron a partir de los códigos CPC de empaques, embalajes o envases plásticos de un solo uso de la Encuesta Anual Manufacturera. Para los productos importados, utilizaron las subpartidas arancelarias que también correspondían a empaques, embalajes o envases plásticos de un solo uso. En ningún momento contemplaron calcular el recaudo esperado con la venta de productos que ya se encontraran empacados, embalados o envasados en productos plásticos.

De hecho, en respuesta del 18 de enero de 2023 el Ministerio de Hacienda y Crédito Público que:

«El impuesto a plásticos de un solo uso grava a los productores de plástico que venden productos a otros agentes que utilizan el plástico como método de empaque o embalaje. A modo de ejemplo, una empresa productora de plástico que venda dicho producto a una compañía dedicada a la producción de marcadores para que esta la utilice como parte de su empaque, deberá ser responsable de liquidar y pagar el impuesto. La compañía dedicada a la producción de marcadores no tendrá ninguna carga relacionada con este impuesto, toda vez que no realiza la producción del producto plástico de un solo uso.

Por otro lado, para el caso de las importaciones es importante mencionar que se grava la importación de plástico de un solo uso y no la importación de productos que estén contenidos en plásticos de un solo uso. A modo de ejemplo, la importación de un jabón contenido en un plástico de un solo uso no deberá liquidar y pagar el impuesto, mientras que la importación del recipiente plástico de un solo uso en su estado original, el cual será utilizado para empacar jabón es responsable del impuesto.»

Por lo tanto, se concluye que el Impuesto fue diseñado y calculado para gravar al productor o importador del empaque, embalaje o envase plástico de un solo uso y no a quien lo utiliza para envasar, empacar o embalar otros bienes. Es decir, revisado este contexto existe armonía entre la interpretación que la Subdirección de Normativa y Doctrina dio al sujeto pasivo del Impuesto y el propósito que buscaba el legislador con su creación en términos de recaudo.

En consecuencia, el Despacho confirmará el numeral 6 del Concepto General con radicado No. 100208192- interno 91 del 20 de enero de 2023.

Atentamente,

GUSTAVO ALFREDO PERALTA FIGUEREDO

gperaltaf1@dian.gov.co

Director de Gestión Jurídica

Dirección de Gestión Jurídica

¿Quieres Conocer de ContarERP®?

ContarERP® es una solución de Gestión Empresarial, Administrativa, Operativa, financiera y Contable dirigida a las pymes de Colombia.

Contáctanos para que un asesor te pueda presentar un demo de nuestra solución ContarERP®

¿Quieres Conocer más sobre el Software ERP ContarERP?

Déjanos tus datos y te contactaremos.